O prazo para declarar o Imposto de Renda já está correndo e quanto mais perto do final – dia 31 de maio – mais correria provoca em contadores e também nos contribuintes. E nessas pressas um erro pode fazer o trabalhador cair na temida malha fina.

A peneira da Receita Federal ‘separa’ processos de declarações que estão com pendências e impossibilita a restituição ou processamento das declarações que possuem tributo a pagar.

O CRC-MS (Conselho Regional de Contabilidade de Mato Grosso do Sul) listou os erros mais frequentes cometidos pelos contribuintes — principalmente aqueles que preenchem por conta própria, sem auxílio profissional.

Digitar valores de forma incorreta

Algumas pessoas podem digitar incorretamente os valores ou com mais de duas casas decimais. Conforme o CRC, o programa do IRPF não considera o ponto como separador de centavos. Por exemplo, se o valor digitado for 1234.56, o sistema vai considerar R$ 123.456,00.

Porém, caso o contribuinte não digite nada após o ponto, o software considera como vírgula, e outras palavras, ‘789.’ se transforma em ‘R$ 789,00’.

Não informar CNPJ das fontes pagadoras

Essa informação precisa estar no campo correto e não pode ser deixada de lado na hora de declarar o Imposto de Renda. Se esse dado não for informado ou o CNPJ da fonte pagadora estiver inválido, a declaração não fica gravada.

Não relacionar todos os rendimentos tributáveis

Neste caso, o contribuinte fica sujeito a cair na malha fina, então é preciso muita atenção. Muitos deixam de informar rendimentos como proventos de aposentadoria e os recebidos em ações trabalhistas, que também precisam estar relacionados no Imposto de Renda.

Receber rendimentos de vários pagadores sem declarar todos os valores

Também com risco de ficar retido na malha fina, o contributário deve informar todos os rendimentos tributáveis, ainda que não tenham sofrido retenção pela fonte pagadora.

Informar rendimentos isentos superiores ao limite

Este caso é específico para contribuintes com mais de 65 anos que declaram o Imposto de Renda. Para este grupo, a parcela isenta mensal está limitada ao valor de R$ 1.903,98, independente de uma ou mais aposentadorias, pensões e/ou reforma. Todo valor excedente deve estar informado como rendimento tributável.

O limite da parcela isenta do campo “Valor” é calculado pelo programa e os valores excedentes serão transferidos para a ficha “Rendimentos Tributáveis Recebidos de Pessoa Jurídica”, caso responda “Sim” à pergunta de transferências de ficha.

Organização é essencial

De acordo com o contador Elias Guerra, é preciso organização com a documentação para elaborar a declaração do IRPF. “Oriento sempre meus clientes a ter uma pasta contendo toda documentação para elaboração da declaração”, diz ele ao Jornal Midiamax, e elenca os documentos:

- Despesas médicas e hospitalares;

- Plano de saúde;

- Educação;

- Documentação dos filhos e/ou dependentes;

- Pensão alimentícia.

“Além dos comprovantes, cópia da sentença judicial, extratos bancários para fins de Imposto de Renda, cópia dos documentos dos bens móveis e imóveis que vendeu e adquiriu no exercício, informe de rendimentos da fonte pagadora”, acrescenta.

Segundo o profissional, a Receita Federal cruza as informações com o que o contribuinte declara. “Não existe segredo, o importante é ter muita atenção na hora do preenchimento da declaração, a fim de se evitar erros e estar guarnecido de toda documentação comprobatória”, orienta Guerra.

Declaração pré-preenchida

Neste ano, quem usar o modelo pré-preenchido da declaração do IRPF ou que optarem por receber a restituição pelo Pix – com chave de CPF do cidadão – entra na fila de prioridade para receber o valor restituído.

Segundo a Receita, as duas novas modalidades de prioridade têm o objetivo de reduzir os erros na declaração. Ao optar pelo Pix, por exemplo, não é necessário informar mais nenhum número de dados bancários, apenas o próprio CPF.

O sistema da Receita traz automaticamente informações que antes precisavam ser preenchidas uma a uma. Entretanto, com a pré-preenchida, ele é responsável apenas por confirmar, alterar, incluir ou excluir dados.

No caso da pré-preenchida, o sistema utiliza informações prestadas em declarações anteriores e também de CNPJs vinculados ao contribuinte, como os com contrato CLT (Código de Leis Trabalhistas). Ela está disponível tanto pelo PGD (Programa Gerador de Declaração), via computador, quanto pelo Meu Imposto de Renda, nos smartphones.

Restituição do Imposto de Renda

O primeiro lote da restituição está previsto para 31 de maio, última dia de entrega da declaração deste ano. As demais restituições do IR ocorrerão nas seguintes datas:

- 30/6 – Segundo lote

- 31/7 – Terceiro lote

- 31/8 – Quarto lote

- 29/9 – Quinto e último lote

A consulta à restituição pode ser realizada na página da Receita Federal na Internet e nos aplicativos oficiais da instituição. Já declarou? Clique aqui para saber o quanto deve receber de restituição.

Quem deve declarar o Imposto de Renda?

Deve declarar o Imposto de Renda em 2023 o cidadão residente no Brasil que recebeu rendimentos tributáveis acima de R$ 28.559,70 no ano, ou cerca de R$ 2.380 por mês, incluindo salários, aposentadorias, pensões e aluguéis; que recebeu rendimento isento, não tributável ou tributado exclusivamente na fonte acima de R$ 40 mil; e que obteve, em qualquer mês, ganho de capital na alienação de bens ou direitos sujeito à incidência do imposto.

Em relação àqueles que efetuaram operações em bolsas de valores, de mercadorias, de futuros e assemelhadas, ficam obrigados apenas quem, no ano-calendário, realizou somatório de vendas, inclusive isentas, superior a R$ 40 mil; e operações sujeitas à incidência do imposto.

No que diz respeito à atividade rural, também deve declarar o cidadão que obteve receita bruta em valor superior a R$ 142.798,50; que pretenda compensar, no ano-calendário de 2022 ou posteriores, prejuízos de anos-calendário anteriores ou do próprio ano-calendário de 2022; e que tinha, em 31 de dezembro, a posse ou a propriedade de bens ou direitos, inclusive terra nua, de valor total superior a R$ 300 mil.

Mudanças no Imposto de Renda

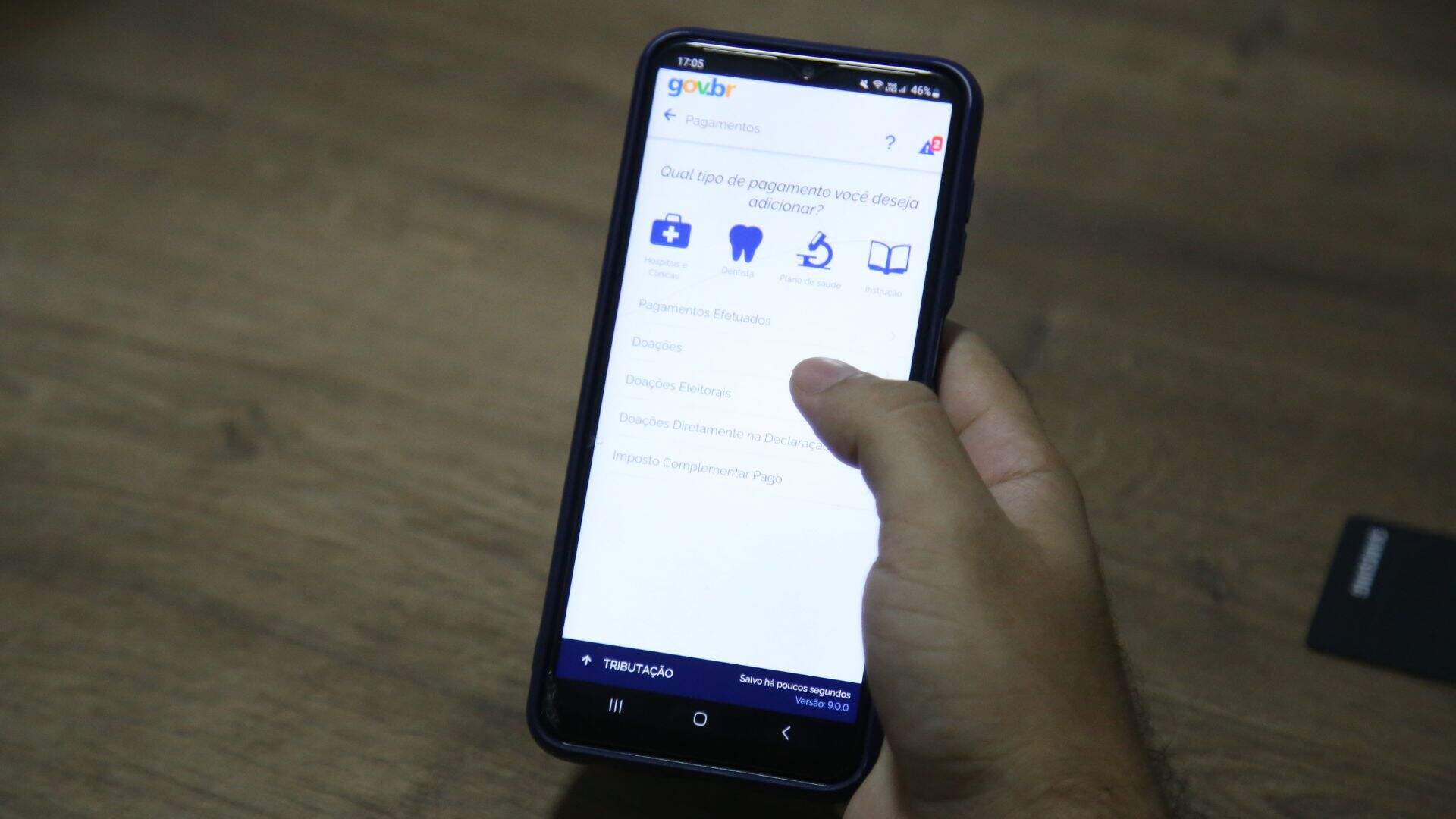

Neste ano, foram feitas alterações na plataforma Meu Imposto de Renda. Então, além do próprio contribuinte, podem fazer uso da declaração pré-preenchida o procurador pessoa física ou jurídica do contribuinte, via procuração eletrônica; e a pessoa autorizada pelo contribuinte – como dependentes e grupos familiares – por meio da nova funcionalidade “Autorização de acesso”, disponível apenas no aplicativo Meu Imposto de Renda.

Entretanto, quem autoriza e quem faz uso da autorização devem possuir conta digital no GOV.BR nos níveis Ouro ou Prata. A autorização permite acesso a todos os serviços do Meu Imposto de Renda, como declarar, retificar, ver pendências, gerar Darf (Documento de Arrecadação de Receitas Federais) e imprimir declarações e recibos, entre outros.

No entanto, a autorização vale somente para um único CPF (CNPJ não vale), e o mesmo CPF tem a opção de uso por até cinco pessoas. O prazo da autorização, de no máximo seis meses, é definido pelo autorizador.

Entretanto, a procuração eletrônica continua valendo para pessoas físicas e jurídicas, sem exigência de conta GOV.BR, limite de datas, de número de pessoas ou de serviços.